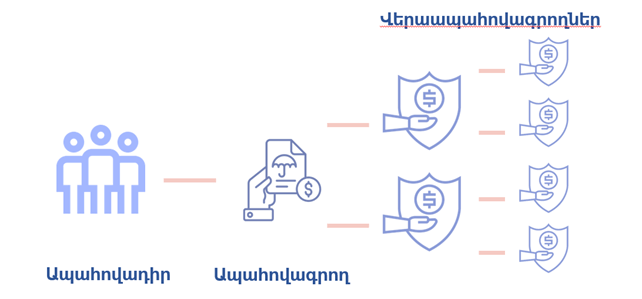

Ինչպես մանրամասն ներկայացվեց «Ի՞նչ է ապահովագրությունը» հոդվածում, ապահովագրությունը ռիսկի փոխանցման մեխանիզմ է, որով մի կողմը՝ անհատը կամ կազմակերպությունը, իր հնարավոր ֆինանսական կորուստների ռիսկը փոխանցում է մյուս կողմին՝ ապահովագրական ընկերությանը, որի դիմաց վճարում է որոշակի գումար՝ ապահովագրավճար։

Ճիշտ այսպես կարելի է ներկայացնել նաև վերաապահովագրությունը։ Վերաապահովագրության միջոցով ապահովագրական ընկերությունը իր վրա ստանձնած ռիսկերի մի մասը փոխանցում է այլ ընկերությունների՝ Վերաապահովագրական ընկերությունների։ Արդյունքում ապահովագրական ընկերությունը ստանում է նույնը, ինչ հաճախորդները՝ «մտքի հանգստություն»։

Վերաապահովագրությունը հնարավորություն է տալիս խուսափել հետագա ֆինանսական խոշոր վնասներից, պահպանել ընկերության ֆինանսական կայունությունը, ստանձնած ռիսկերը ճիշտ կառավարել։ Դրա շնորհիվ ապահովագրական ընկերությունները հնարավորություն են ստանում ապահովագրել շատ ավելի խոշոր ռիսկեր, քան իրենց ֆինանսական միջոցները/կապիտալը թույլ է տալիս։

Օրինակ, XYZ ԱՓԲԸ-ն ապահովագրում է «ՄետրոԳոլդՄայն» հանքավայրի սարքավորումները՝ 100 մլն ԱՄՆ դոլար արժողությամբ։ XYZ ԱՓԲԸ ֆինանսական ռեսուրսները և կապիտալը անհամեմատը փոքր են, քան սարքավորումների արժեքն է, և ապահովագրական պատահարի դեպքում XYZ-ը կկանգնի լուծարման եզրին։ Վերաապահովագրության շնորհիվ XYZ-ը կարող է 100 մլն դոլարի մեծ մասը, օրինակ 95%-ը, փոխանցել վերաապահովագրության։ 95 մլն դոլարի փոխանցման համար ապահովագրական ընկերությունը կվճարի վերաապահովագրավճար, և հետագայում վնասի դեպքում վնասի 95%-ը կհատուցի վերաապահովագրական ընկերությունը։

Որպես կանոն, վերաապահովագրական ընկերությունները խոշոր վերազգային կորպորացիաներ են, և տիրապետում են ահռելի ակտիվների։ Ֆունդամենտալ ռիսկերի դեպքում, ինչպիսիք են Երկրաշարժը, պատերազմական ռիսկերը, և այլ, վերաապահովագրական ընկերությունները իրենց հերթին կարող են ռիսկի մի մասը վերաապահովագրել այլ վերաապահովագրական ընկերություններում։ Արդյունքում առաջնային 100% ռիսկը կբաշխվի աշխարհի տարբեր երկրներում գործող բազմաթիվ ընկերությունների միջև։

ՀՀ Ապահովագրական ընկերությունների ստանձնած պարտավորությունների չափերը կարգավորվում են ՀՀ Կենտրոնական բանկի կողմից սահմանված նորմատիվներով։ Համաձայն նորմատիվների՝ ապահովագրական ընկերությունները մեկ ռիսկի գծով չեն կարող ստանձնել ավելի մեծ պարտավորություն, քանի իրենց ընդհանուր կապիտալի 10%-ն է։ Հետևաբար գերազանցող մասը ընկերությունները պարտավոր են փոխանցել վերաապահովագրության։

Կենտրոնական բանկը պահանջներ է դնում նաև Վերաապահովագրական ընկերությունների վրա։ Հստակ սահմանված են վերաապահովագրական ընկերության նկատմամբ չափանիշները՝ հիմնված միջազգային ռեյտինգավորման վրա։ Այսինքն, ապահովագրական ընկերությունները չեն կարող իրենց ռիսկերը փոխանցել կամայական երկրում գործող կամայական վերաապահովագրական ընկերության։

Վերաապահովագրությունը Հայկական ապահովագրական ընկերությունների վրա ունի նաև մեծ դրական ազդեցություն՝ մասնագիտական խորհրդատվության տեսանկյունից։ Հայաստանում ապահովագրությունը դեռևս գտնվում է զարգացվածության ցածր մակարդակի վրա, և գործընկեր վերաապահովագրական ընկերությունները աջակցում են ընկերությունների մասնագիտական աճին և զարգացմանը։ Փոխանցվող know-how-ների միջոցով գործող ապահովագրական ընկերությունները կարողանում են ստանձնել այնպիսի ռիսկեր, ինչպիսիք են մասնագիտական պատասխանատվությունը, կիբեր ապահովագրությունը, խոշոր գույքերի կառուցումը, և այլն։ Բացի այդ, շատ հաճախ ապահովագրական ընկերությունների աշխատակիցները մասնակցում են վերաապահովագրողների կազմակերպած սեմինարներին, վեբինարներին, դասընթացներին, որոնց ընթացքում ձեռք են բերում և՛ արժեքավոր գիտելիքներ, և՛ միջազգային կապեր։

ՀՀ-ում ամենից հաճախ վերաապահովագրվող ապահովագրության տեսակներն են․

- Գույքի ապահովագրություն,

- Բեռների ապահովագրություն,

- Ընդհանուր, Մասնագիտական և այլ տեսակի պատասխանատվության ապահովագրություն,

- Ավտոտրանսպորտային միջոցների ապահովագրություն (ԿԱՍԿՈ),

- Դժբախտ պատահարներից և կրիտիկական հիվանդություններից ապահովագրություն,

- Ֆինանսական ռիսկերից ապահովագրություն,

- Կիբեր ապահովագրություն, և այլն։

Ապահովագրական ընկերությունները գրեթե չեն վերաապահովագրում հետևյալ տեսակները․

- ԱՊՊԱ (ավտոտրանսպորտային միջոցների օգտագործումից բխող պատասխանատվության պարտադիր ապահովագրություն),

- Առողջության ապահովագրություն,

- Ճամփորդության ապահովագրություն,

- Դժբախտ պատահարներից ապահովագրության փոքր պրոդուկտներ,

- Մեքենայի ապահովագրության հետ կապված փոքր պրոդուկտներ (ԱՊԿԱ), և այլն

Այս տեսակներով ստանձնած 1 ռիսկի պատասխանատվության չափը փոքր է, և ընկերությունները գերադասում են ռիսկի 100%-ը պահել իրենց վրա և ինքնուրույն կառավարել այն։

Վերաապահովագրության պրոցեսի հիմնական մասնակիցներն են․

- Մասնագիտացված վերաապահովագրական ընկերություններ,

- Խոշոր ապահովագրական ընկերություններ, որոնք զբաղվում են նաև վերաապահովագրությամբ,

- Ապահովագրական և վերաապահովագրական բրոքերներ։

Հայկական ապահովագրական ընկերությունները իրենց ռիսկերը տեղաբաշխում են աշխարհահռչակ խոշոր վերաապահովագրական ընկերություններում։

Աշխարհի ամենախոշոր վերաապահովագրական ընկերությունը Շվեյցարական Սվիս Ռե (Swiss Re) ընկերությունն է։ Այն հիմնադրվել է 1863 թվականին, Ցյուրիխում։ 2019 թվականին ընկերության շրջանառությունը կազմել է մոտ 50 մլրդ ԱՄՆ դոլար (ՀՀ Պետական Բյուջեից մոտ 13 անգամ շատ)։ Ընկերությունը ունի 15,000 աշխատակից, և գրասենյակներ՝ աշխարհի մի շարք երկրներում։ Ընկերությունը ունի վերլուծական կենտրոն` SwissRe Institute, որը պարբերաբար հրապարակում է աշխարհում ապահովագրության վերաբերյալ վերլուծական հոդվածներ, նյութեր՝ Sigma Research անվանմամբ։ 2019 թվականի աշնանից Հայաստանում ներդրվել է գյուղատնտեսության ապահովագրության պիլոտային ծրագիրը, որում մեծ դեր ունի նաև հենց Swiss Re-ն։ Ներկայումս ՀՀ-ում գյուղատնտեսության ապահովագրության ռիսկերի մեծ մասը վերաապահովագրվում է այնտեղ։

Մեծությամբ հաջորդ աշխարհահռչակ վերաապահովագրական ընկերությունը Գերմանական Մյունիխ Ռե-ն է (Munich Re): Ընկերությունը հիմնադրվել է 1880 թվականին Մյունխենում։ 2019 թվականին շրջանառությունը կազմել է 51 մլրդ Եվրո, իսկ աշխատակիցների քանակը՝ մոտ 40,000։ Մյունիխ Ռե-ն հայտնի է, որպես աշխարհի գույքային ապահովագրության մեթոդոլոգիայի թելադրող։ Շինմոնտաժային ռիսկերի և գույքի ապահովագրության պայմանագրերի հիմնական պայմանները մշակվել է հենց այս ընկերության կողմից (CAR Insurance Clauses)։

Հայկական ապահովագրական ընկերությունների հիմնական գործընկեր վերաապահովագրական ընկերությունը Ֆրանսիական Սքորն է (SCOR): Այն հիմնադրվել է 1970 թվականին, Փարիզում։ Ընկերության մոսկովյան մասնաճյուղի միջոցով Սքորը, այլ վերաապահովագրական ընկերությունների հետ միասին, ստանձնում է Հայկական ռիսկերի մեծ մասը։ Ընկերության շրջանառությունը 2019-ի դրությամբ 19 մլրդ Եվրո է, իսկ աշխատակիցների քանակը՝ մոտ 3,000։

Միջազգային հեղինակավոր վերաապահովագրական ընկերություններ են նաև HannoverRe-ն, Berkshire Hathaway Inc.-ը, որը փոխկապակցված է աշխարհի ամենահայտնի ֆինանսիստ, ներդրող և բարեգործ Ուորեն Բաֆեթի հետ, Անգլիական հեղինակավոր Lloyd’s-ը, PartnerRe-ն, և այլն։ Բացի նշված վերաապահովագրական ընկերություններից, Հայկական ապահովագրական ընկերությունները համագործակցում են նաև միջազգային խոշոր ապահովագրական ընկերությունների հետ, որոնք զբաղվում են նաև վերաապահովագրությամբ։ Այդպիսի ընկերություններից են․

- AIG – American International Group

- Axa S.A. – ֆրանսիական խոշորագույն ապահովագրական ընկերությունը,

- Assicurazioni Generali – իտալական խոշորագույն ապահովագրական ընկերությունը, որը անուղղակի մասնակցություն ունի նաև Հայկական ԻՆԳՈ ԱՐՄԵԻՆԱ-ում՝ շնորհիվ ռուսական Ինգոսստրախ ընկերությունում ունեցած բաժնեմասի,

- Allianz – Եվրոպայի ամենամեծ ապահովագրական ընկերությունը

- Zurich Insurance Group, և այլն։

Հաջորդ հոդվածներում կներկայացվեն նաև վերաապահովագրության տեսակները, մեխանիզմները, ինչպես նաև առանձին կգտահատվեն Հայկական ապահովագրական ընկերությունների և վերաապահովագրողների ֆինանսական ցուցանիշները։